【www.zhangdahai.com--其他范文】

摘 要:本文分析了商业银行资产组合含有信用风险、市场风险、操作风险中的一类风险损失分布模型以及三种不同类型风险损失的相关性,得到了信用风险损失、市场风险损失以及操作风险损失的对数组成的向量服从三维正态分布的结论。在此基础上,研究了包含信用风险、市场风险、操作风险的资产组合的经济资本计量方法。利用这一方法能够节约商业银行资本资源,提高资本利用效率。

关键词:商业银行;集成风险模型;经济资本计量

中图分类号:F224.0 文献标识码:A 文章编号:1003-9031(2014)04-0011-04

一、引言

巴塞尔协议Ⅱ(2006)明确提出了对商业银行信用风险、市场风险、操作风险的全面管理[1]。巴塞尔协议Ⅲ(2010)表明全面风险管理的有效途径是经济资本管理[2]。经济资本管理的前提是经济资本计量。要有效地发挥经济资本对商业银行资源配置功能,要科学地考核商业银行各分行、各业务单位、各业务线的管理绩效进而实现商业银行的经营目标,就必须将资产组合中含有的不同类型风险整合在一起实施集成计量。这不仅要求研究包含一种类型风险的资产组合的经济资本计量,而且还要求研究包含多种类型风险的资产组合的经济资本计量。李豫(2011),梁凌等(2005),刘开华(2011),丰吉闯等(2011),谭德俊等(2010)各自分别研究了信用风险、市场风险、操作风险模型[3-7]。朱世武(2005),李建平等(2010)分别研究了信用违约相关性以及不同风险类型的相关性[8-9]。这些研究为商业银行全面风险管理要求的集成风险模型与经济资本计量提供了很好的理论基础,然而,各自使用的风险模型和经济资本计量方法不同,因此,必须整合不同风险模型以实现集成经济资本计量。

二、单一风险模型的理论分析

商业银行的信用风险来源于客户的可能违约,而客户被商业银行划分成不同的信用等级,Lucas(1995)利用Moody投资者服务公司1970—1993年(巴塞尔协议实施前)共24年历史数据,对信用等级B以上的贷款企业之间的违约相关系数进行了研究(结果见表1),得到了同一信用等级企业贷款违约相关系数随着信用等级的提高而降低,不同信用等级企业贷款违约相关系数普遍较低的结论[10]。信用等级在Baa及Baa以上的企业,其一年违约相关系数为0,这表明信用等级Baa及以上的企业一年期贷款的违约是完全不相关的,信用等级B及以上企业一年期贷款违约相关系数不超过0.07,这表明信用等级B及以上的客户一年期贷款违约也几乎是不相关的。标准普尔公司对1993—2010年亚洲评级公司违约情况的研究报告表明,评级BBB以上的公司的违约是完全不相关的。

Zhou(2001), Sanjiv R.Das等(2003)分别从理论和实证角度研究得到了企业之间的违约相关系数和资产价值相关系数具有相同的符号[12-13];资产价值相关性越高,违约相关性就越高;较高信用等级企业之间的贷款违约相关性较低。理论与实证研究表明:企业之间违约不相关意味着企业之间的资产价值也是不相关的。由此以及上面的分析可以知道,信用等级较高的企业(Baa及以上)之间的违约损失是完全不相关的。

巴塞尔协议的实施在客观上促使商业银行加强了对于各种风险的管理。将金融资产投资分散于各种类型的风险较低的业务上,同时限制每一类型、每一笔投资规模是商业银行风险管理的一贯措施。对于信用等级相对较低的企业,抵押、担保、贷款承诺、贷款限制甚至拒绝贷款等比信用等级较高的企业更严格的贷款管理方式的采纳,一方面降低了客户违约的概率,另一方面即使客户违约也降低了违约造成损失,使得信用等级较低的企业违约损失表现出与其它企业的违约损失的不相关性。因此,无论信用等级较高的企业还是信用等级较低的企业,银行现有的评级标准和风险管理方式的有效结合,一方面各企业的违约表现为与其它企业的违约几乎完全不相关,另一方面,它们中的每一个在违约条件下造成的损失相对银行其它贷款客户违约造成的损失表现出相对的独立性。由此并根据中心极限定理可以知道, 银行所有各信用等级的一年期贷款客户违约损失Yn的规范值Zn=[Yn-E(Yn)]/■近似服从标准正态分布[14]。于是,商业银行一年期贷款违约损失值之和Yn近似服从正态分布N(EYn),D(Yn))。

此外,在一个不断完善的的资本市场,无论是利率风险、汇率风险、股票风险还是商品价格风险,它们本身都是由参与市场交易的投资者共同作用的结果,其中每一个参与交易的主体都不可能主导它的变化,并且每一个的影响相对于整个交易主体的影响是微不足道的。也就是说,利率风险、汇率风险、股票风险和商品价格风险导致的损失是由许多种比较独立的因素共同作用的结果,从统计的角度来看,每种因素对风险损益的大小并不具有明显的影响,因此,根据中心极限定理可得:由市场风险导致的损益将服从正态分布。

由于操作风险是由于不完善或失效的内部控制流程、人的因素、系统因素或其他外部事件等原因导致可能的损失。尽管不同因素造成的损失是相互独立的,同一因素中,人的因素造成的损失是相互独立的,不完善或失效的内部控制程序、系统因素造成的损失几乎是完全相关的,从理论上很难得出操作风险损失的分布类型,但大量的实证研究表明操作风险损失的对数服从正态分布[15-16]。

三、不同类型风险集成计量的理论分析

设商业银行资产组合信用风险损失为Y1,市场风险损失为Y2,操作风险损失为Y3,由上面的分析可知:X1=Y1、X2=Y2、X3=lnY3都服从正态分布。记由X1、X2、X3构成的向量为X=(X1、X2、X3)",设X1与X2的相关系数为?籽12,X1与X3的相关系数为?籽13,X2与X3的相关系数为?籽23,则Y1、Y2、Y3之间的相关系数值都比较小。这是因为:商业银行的信用风险是由于借款人不能或不愿按时还本付息给银行造成损失的风险,它与借款人的偿付能力以及偿付意愿直接相关。在全面风险管理的金融环境下,随着信用文化的普及以及贷款的抵押、担保的采用,使得不愿还款的意愿大大降低,因此,信用风险损失主要取决于借款人的偿付能力。而偿付能力尽管受宏观经济发展的影响,但由于贷款发放条件的约束使得这种影响被大大地弱化。商业银行市场风险是由于利率、汇率、股票指数、商品价格等资产的市场价格变化或波动而引起损失的风险。市场风险损失和参与市场交易的群体素质直接相关,同时受宏观经济发展影响。可见,信用风险与市场风险具有一定的线性相关性,但由于影响它们的主体有很大相同,因此,它们的线性相关程度不高。商业银行操作风险是由于银行内部不完善或失效的控制流程、人的因素、系统因素或其他外部事件等原因导致损失的风险。在全面风险管理的金融环境下,操作风险损失受宏观经济的影响很小,受制度、流程、交易系统以及人的意愿影响较大。由于信用风险、市场风险与操作风险损失的影响因素几乎完全不同,因此,它们的线性相关程度很低。

Ward和Lee(2002)[17],Dimakos和Aas(2003,2004,20

07)等分别实证研究了不同类型风险的线性相关程度(见表2)[18-20]。不过,由于研究的对象不同、期限不同、所使用的样本数据不同、研究的方法不完全一样,得到的关于信用风险、市场风险、操作风险的线性相关系数差别也较大。从整体看,不同类型风险的线性相关系数值都比较低,信用风险与市场风险的相关系数最大值为0.30,信用风险与操作风险的相关系数的最大值为0.44,市场风险与操作风险的相关系数最大值为0.20。李建平等(2010)运用copula函数方法对奥地利银行的研究表明,市场风险损失与操作风险损失的对数之间的相关系数为0.30。如果Y1与lnY3的相关系数?籽13以及Y2与lnY3的相关系数?籽23都小于0.5,则向量X的相关系数矩阵为对角优势阵,它必定是正定矩阵。且向量X满足服从三维正态分布的条件,因此,随机向量X=(X1,X2,X3)"服从三维正态分布。

四、含多种类型风险的资产组合经济资本计量研究

假设向量X的概率密度函数为

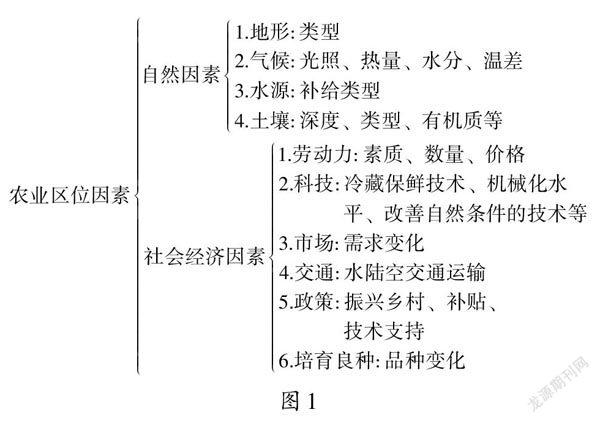

本文通过收集到的我国某大型商业银行2011年8月至2012年7月期间信用风险损失与市场风险损失相关数据(单位:百万元),运用统计分析工具可以得到样本数据的直方图如图1,可知该银行信用风险日损益分布的偏度-0.192(比较接近于0),峰度3.852(相当接近于3),Jarque-Bera统计量值为8.850(小于x20.005(2)=10.597),P{x2(2)>8.850}=0.012这些统计数据结果表明:在置信度99.5%下,不能拒绝日损益样本数据近似服从正态分布。于是,接受组合信用风险日损益数近似地服从正态分布,即X1~N(4.909,135.7872)。

样本银行市场风险日损益的直方图如图2,可知分布的偏度0.185(比较接近于0),峰度3.886(比较接近于4),Jarque-Bera统计量值为9.342(小于x20.005(2)=10.597),P{x2(2)>9.342}=0.009,这些统计数据表明:在置信度99.5%下,不能拒绝市场风险日损益数据近似服从正态分布。于是,接受市场风险日损益数服从正态分布,即X2~N(9.605,117.5282)。

由于样本商业银行一年中操作风险损失发生的频数较少,为分析方便起见,本文将收集到的我国商业银行2011年前15年的操作风险损失数据作为其样本,分析其分布。统计分析显示这些数据的分布特征不明显。为此将这些数据取对数,得到操作风险损失的对数值的直方图如图3,图中可知,分布的偏度0.301,峰度为3.102,Jarque-Bera统计量值为5.092,P{x2(2)>5.341}=0.078,这表明:在置信度99.5%的条件下,不能拒绝数据服从正态分布,因此,接受样本商业银行操作风险损失数据对数值服从正态分布。即X3~N(-2.338,2.3982)

(责任编辑:于明)

参考文献:

[1]Basel Committee on Banking Supervision. International

Convergence of Capital Measurement and Capital Standards. A Revised Framework —Comprehensive Version [M].Bank for International Settlements, Basel, Switzerland,2006.

[2]Basel Committee on Banking Supervision. Basel III: A

global regulatory framework for more resilient banks and banking systems. Bank for International Settlements Communications CH-4002 Basel, Switzerland,2010.

[3]李豫.中国金融市场信用风险模型研究与应用[J].中国货币市场,2011(4).

[4]梁凌,谭德俊,彭建刚.Cred itRisk+模型下商业银行经济资本配置研究[J].经济数学,2005(3).

[5]刘开华.基于风险价值方法的商业银行市场风险计量模型研究[J].财会研究,2011(12):60-62.

[6]丰吉闯,李建平,高丽君.商业银行操作风险度量模型选择分析[J].国际金融研究,2011(8).

[7]谭德俊,邹敏烨.操作风险损失的广义帕累托分布参数估计及其应用[J].财经理论与实践,2010(31).

[8]朱世武.基于Copula函数度量违约相关性[J].统计研究,2005(4).

[9]李建平,丰吉闯,宋浩,蔡晨.风险相关性下的信用风险、市场风险和操作风险集成度量[J].中国管理科学,2010(8).

[10]Lucas, D. J. Default correlation and credit analysis[J].

Journal of Fixed Income,1995,11,76-87.

[11]Kealhofer, Stephen. Portfolio management of default risk Research Paper[M].san Francisco,1995.

[12]Zhou Chunsheng. An analysis of default correlation and multiple defaults[J].Review of Financial Studies,2001,14(2).

[13]Sanjiv R. Das, Laurence Freed, Gary Geng,Nikunj Kapadia.Correlated default risk. EFA 2003 Annual Conference Paper No. 928; AFA 2003 Washington, DC Meetings.

[14]盛骤,谢式千,潘承毅.概率论与数理统计[M].北京:高等教育出版社,2013:122-122 .

[15]Hull, J.. Risk Management and Financial Institutions[M].Pearson Education, 2007.

[16]Feng, J, Chen, J. Li, J.. Operational risk measurement via the loss distribution approach[C].Proceedings of 2009 IEEE International Conference on Grey Systems and Intelligent Services, Nanjing, China,2009.

[17]Ward,L.S.,and D.H. Lee(2002),Practical Application of Risk-Adjusted Return on Capital Framework,CAS Forum Summer 2002(.cn/qkpdf/hnjr/hnjr201404/hnjr20140402-2.pdf" style="color:red" target="_blank">原版全文

本文来源:http://www.zhangdahai.com/shiyongfanwen/qitafanwen/2023/0330/577392.html